美国Gyma钭勇亮:中国原料药企业如何开拓美国市场

药融圈第108场专享会嘉宾:美国Gyma济南代表处首席代表 钭勇亮

美国仿制药特点分析

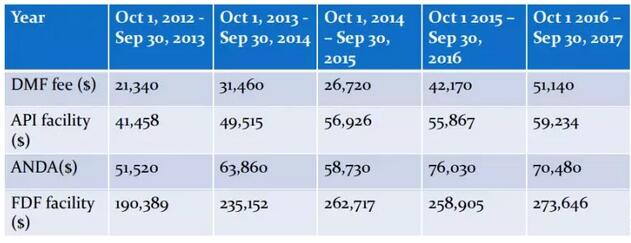

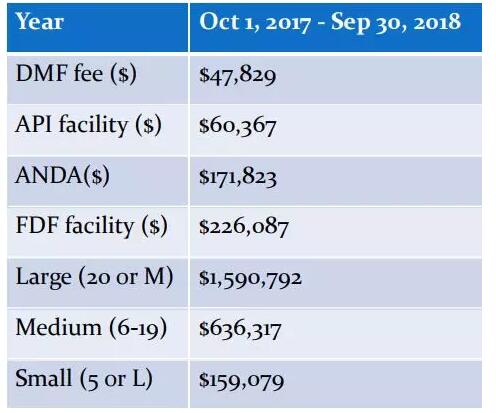

4.“强制性”仿制药品的替代;强制性替代是指如有可替代的仿制药品可选用,药师必须将品牌处方药品替代为仿制药品的一种体系。替代为仿制药品的决定将由药师来处理。仿制药公司则只需向药店和药品连锁店营销产品。通常每个药师或连锁药店将采购每一种产品一种仿制药。很多药是医院开处方,到医院拿药。如果医院里仿制药出现了,医院就要去推首仿给病人,这个跟国内一致性评价差不多,我们国内叫替代仿制药有异曲同工之处,从美国政策就可以看的出来。5.仿制药收费法案;2012年7月9日,仿制药收费法案正式生效。只有递交了GDUFA费用,FDA才会开始审核ANDA申报文件。GDUFA II,2017年10月1日开始,FY 2018 User Fee Rates。商业化首仿成功之后就可以获得180天的市场独占期。这当中获利是非常可观的,说是180天,其实根据专利的情况,是远远超过180天的。药融圈

美国价格是自由竞争,国内企业要进入美国市场,也要了解美国的一些制度,支持客户做首仿才能进入客户的目录里面。了解客户需求,这样才能知道自己接下来该如何去做。从研发开始,首仿必须有必要条件,分四段进行。第一步就是要申明哪些专利是无效的,按照首仿日期去递交,新化合物美国是5年。中国是6年,第四年就要递交。

美国原料药市场机会

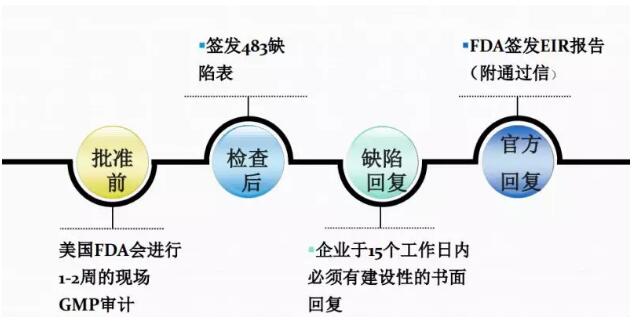

下面我将会列一些首仿的挑战,我们作为国内企业,了解明白美国的游戏规则,比价的时候比较容易进入美国市场,下面就是工厂需要符合的条件:Non-infringing API,FTO声明;不清楚竞争对手专利策略;掌握客户的立项和需求时间点;工艺开发速度与质量的平衡;生产工厂有良好的GMP符合性历史,EIR通过信;依赖于客户是否成功在N-1天递交ANDA;依赖于客户能够专利挑战成功,而且不会与原研 settlement。国内企业很多企业都在做国内市场,跟美国的专利这块有的地方并不是一样,需要非常深入的理解。美国市场专利只需要你提供工艺路线,证明我们的路线专利不侵权。通常是供应商的律师证明我们的专利是侵权的,需要律师层面的介入,立项的时间点,不熟悉游戏规则会错过这个时间。我们作为供应商什么时候开发产品,什么时候递交申请,这些都需要看清时机。如果不清楚时间点,即使开发出来产品,市场也会失去。开发速度质量要求也是非常重要,需要安排好计划。有些时间点没做正确,就会失去首仿的机会。还有就是产品报上去之后,就会有GMP符合性历史,千万不要收到FDA警告性,客户一般也不喜欢系统比较弱的,宁愿多花点钱,去选体质比较好的。

关于PIV机会:一般客户在化合物专利到期前2-3年递交ANDA;价格参考市场价,竞争会相对激烈;市场份额基于综合竞争力,一般也是第一供应商;客户数量基于首仿竞争者和原研销售规模;首仿API开发PIV客户非常有优势。PIV可能会比首仿晚好几年,供应商价格也是根据市场竞争情况来定价。目前市面上比较重磅的产品价格竞争也是相当激烈。如果你是成功的帮助首仿的客户去做PIV的市场,就相对会容易些。加入中等规模产品一个亿美金的产品,有四五家报了首仿那么做PIV的就会比较少。就是有些错过了首仿的时间那就只能做PIV。PIV的挑战:市场机会取决于原研制剂的销售额和首仿ANDA的申报量;Non-infringing API,FTO声明;掌握开发节奏;价格竞争压力;生产工厂有良好的GMP符合性历史。

新增供应商的机会:客户供应链安全考虑;客户市场竞争需要,主要是价格竞争;市场、客户需求量清晰;美国市场属于增量部分;有充足时间开发稳定可靠低成本的工艺。供应商出现一些问题,工厂就会选择备用供应商。这里面多加供应商就会玩一些价格游戏。客户报了FDA就知道客户的需求量在哪里,需要不需要我们做第二供应商,主动权就在客户那边。我们的产品工艺做的相当有竞争力,那做第一供应商就相对优势。在有限的时间差里面把量做上去,价格做下来就会有比较好的切入成果。供应商的最大的价格就是价格挑战。

美国市场对专利的认可和保护远远高于国内,不会轻易侵害别人专利。往往打官司的费用非常高,万一官司打输了赔偿费用就很高了。基本上我们也是跟国内过了FDA工厂进行合作,以各种模式合作,合作模式就是跟对方协商的结果,根据公司发展阶段考虑的模式。如何去认可评估产品的价值,往往是从实验室到生产车间。可不可以放大,合作考虑到分层,如何确保分层数据是可靠的,所以这里面合作过程中遇到的一些问题,通常会找一些信任的工厂去合作,获得通过第三方形成信任嫁接。独家合作选择的合作伙伴,你要选择比较信任的。具体看企业情况,有些企业并没有做美国市场部了解是非常正常的,想做美国市场专利的评估是非常重要的,加强公司专利部门实力,国内有些公司想进入美国市场,想进入一定要加强专利。药融圈www.pharnex.com

中国企业存在的不足以及建议

3.药政法规,药政技术人员与美国客户互动的能力还不够,如电话会议效率太低;4.中印对比,截止2014年,活跃DMF数量:中国1013份,印度3165份(Thomson Reuters);2012-2013年度,美国市场上超过40%的仿制药来自于印度(印度Pharmexcil);国际化程度:印度仿制药全球分销,150多个国家;语言:法规理解和专利评估;文化:与西方交流无障碍;成本:人力资源和环保;政府支持:制药业是印度的两大支柱产业之一; 企业规模化地给印度企业提供中间体,极大削弱本企业API在美国市场上的竞争力。

我们做药品和其它行业不一样,药品不是简单的买卖关系,技术法规的沟通是非常重要。国内的技术法规和国外非常不同,电话沟通效率是非常低的,大家都喜欢用邮件沟通。我们习惯于把印度来做对比,印度在国际市场上,仿制药是远远超过中国的。美国市场上的处方一半是印度的,很多美国企业都在印度收购公司工厂或者成立子公司。

我的建议还是跟以前一样,对于已经在做的大企业,做一个制剂产品就是中美双报,开始慢慢往这个方向努力,做新的品种专利评估,开发出不侵权API,让研发部分去开发不侵权的API,合并立项对专利的评估是对早期的产品是非常重要的。早期的产品没有标准,都是内控标准。结合企业自身和市场情况,能卖API不卖中间体,销售可以针对于新成立的公司。如果对美国市场部不太了解,建议跟熟悉美国市场的公司去合作,早期去做推广,就知道该产品有没有市场机会,判断产品是否继续下去。

欢迎关注药融圈官网

看这里:www.pharnex.com

药融圈社群

药融圈社群

您现在的位置:

您现在的位置: